Đây là báo cáo "Dự báo lợi nhuận quý IV/2024: Kỳ vọng ghi nhận tăng trưởng khởi sắc" do CTCP Chứng khoán MB (MBS) vừa phát hành.

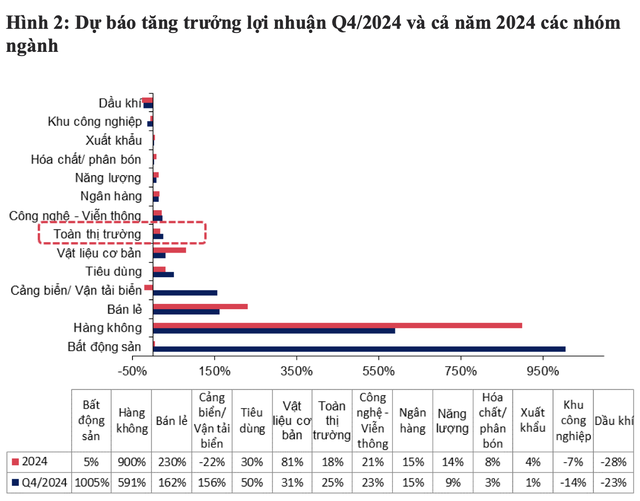

Cụ thể, MBS dự báo lợi nhuận toàn thị trường có thể ghi nhận mức tăng trưởng vượt bậc đạt 25% so với cùng kỳ trong quý IV/2024, cao nhất kể từ quý II/2022, được hỗ trợ bởi môi trường lãi suất thấp và sản xuất đang trên đà phục hồi.

Trong đó, lợi nhuận ngành bất động sản dự kiến có sự tăng trưởng mạnh với 1.005% trong quý IV, một phần đến từ mức nền thấp cùng kỳ, một phần đến từ khả năng bàn giao tại các dự án lớn.

Các doanh nghiệp bất động sản phía Bắc như VHM sẽ có thể ghi nhận lợi nhuận cao từ việc bàn giao các đại dự án như Royal Island, Ocean Park 2&3; trong khi các doanh nghiệp bất động sản phía Nam sẽ ghi nhận lợi nhuận từ việc bàn giao tại một số dự án nổi bật như Privia (KDH), Akari (NLG), Gem Sky World (DXG). Cho cả năm 2024, MBS dự phóng lợi nhuận ngành này sẽ tăng 5%.

MBS Research ước tính, lợi nhuận sau thuế quý IV/2024 của các ngân hàng theo dõi sẽ tăng trưởng 14,5% so với cùng kỳ và 11,1% so với quý trước. Mặc dù ước tính tăng trưởng tín dụng của các ngân hàng trong quý IV/2024 sẽ cao hơn so với quý III/2024, nhưng NIM được dự kiến sẽ giảm nhẹ. Thu nhập ngoài lãi được dự báo sẽ suy giảm so với cùng kỳ do các hoạt động ngoài lãi vẫn chưa có dấu hiệu hồi phục trong quý III/2024. Chi phí trích lập dự phòng dự báo sẽ cao hơn so với quý trước và tăng nhẹ 1,4% so với cùng kỳ trong quý IV/2024 do nền so sánh cao quý cuối năm ngoái.

Trong danh sách các ngân hàng theo dõi, MBS kỳ vọng OCB, TPB, VPB có mức tăng trưởng lợi nhuận ấn tượng hơn cả nhờ nền so sánh thấp của năm ngoái khi chịu tác động bởi trích lập dự phòng cao. CTG và TCB là 2 ngân hàng có quy mô lớn được kỳ vọng sẽ có mức tăng khả quan hơn so với các ngân hàng cùng quy mô.

|

Đối với ngành dầu khí, quý IV/2024 có thể sẽ là một quý với lợi nhuận phục hồi cho doanh nghiệp ngành này sau khi trải qua quý III với nhiều thất vọng, tuy nhiên so với cùng kỳ năm ngoái, trong quý IV/2024, lợi nhuận nhóm này giảm khoảng 23%.

Đối với nhóm thượng nguồn, các doanh nghiệp xây lắp dầu khí (như PVS) có thể ghi nhận lợi nhuận tích cực hơn nhờ triển khai các gói thầu (được trao toàn bộ) trong đại dự án Lô B - Ô Môn. Các doanh nghiệp khoan và dịch vụ khoan (như PVD) tiếp tục ghi nhận lợi nhuận tích cực khi giá thuê ngày giàn khoan tự nâng duy trì ở mức cao, đồng thời tham gia mảng dịch vụ khoan cho các dự án trong nước.

Đối với nhóm vận tải dầu khí (PVT), lợi nhuận kỳ vọng sẽ thấp hơn quý trước do không còn ghi nhận lợi nhuận bất thường từ hoạt động thanh lý tàu, tuy nhiên duy trì ở mức cao nhờ đội tàu mở rộng hơn so với cùng kỳ trong khi giá cước tàu dầu thô và tàu dầu thành phẩm tương đối ổn định.

Ở nhóm hạ nguồn, doanh nghiệp lọc dầu (BSR) được kỳ vọng ghi nhận lãi trở lại khi sản lượng tăng sau khi hoàn thành bảo dưỡng, đồng thời giá dầu biến động ổn định hơn và crack spread tham chiếu châu Á không cho thấy dấu hiệu suy yếu thêm.

Doanh nghiệp phân phối khí (GAS) trong quý IV/2024 có thể ghi nhận giá bán khí thấp hơn so với cùng kỳ do mức nền giá dầu thấp hơn, đồng thời sản lượng có thể không quá cao do huy động điện khí thấp; bên cạnh đó các khoản đã trích lập phải thu khó đòi cũng có khả năng không được hoàn nhập.

Còn doanh nghiệp kinh doanh xăng dầu (PLX) có thể ghi nhận mức lợi nhuận tích cực hơn so với quý III nhờ giá dầu ổn định hơn, từ đó giảm thiểu tác động tiêu cực của độ trễ kỳ điều chỉnh giá bán.

Ở nhóm bán lẻ, quý IV/2024 là một bức tranh phân hóa giữa các ngành bán lẻ khác nhau. Nhóm này dự phóng sẽ tăng trưởng 162% trong quý IV/2024. Trong bối cảnh người tiêu dùng vẫn tập trung tiêu thụ các sản phẩm tiêu dùng và chăm sóc sức khỏe, điểm sáng trong quý IV/2024 tiếp tục là các ngành bán lẻ sản phẩm tiêu dùng và dược phẩm.

Ở nhóm bán lẻ dược phẩm, việc mở mới nhanh chóng mảng tiêm chủng có thể khiến cho Long Châu có thêm chi phí mở mới 1 lần và LC ghi nhận lỗ ròng trong quý IV. Mặt khác, An Khang sẽ dừng việc đóng các cửa hàng kinh doanh không hiệu quả, tập trung thay đổi danh mục sản phẩm để giúp tối ưu hóa chi phí và giảm lỗ ròng trong quý IV/2024.

Ngoài ra, với mảng bán lẻ tạp hóa tiêu dùng, ước tính Bách Hoá Xanh cẩn trọng mở mới thử nghiệm khoảng 35 cửa hàng ở khu vực miền Trung và tiếp tục đà lãi ròng kể từ quý II/2024.

Chiều ngược lại, ngành bán lẻ hàng điện tử tiêu dùng (MWG, FPT Shop) đã giảm tốc độ đóng cửa hàng, tập trung vào việc gia tăng doanh thu/cửa hàng trong mùa mua sắm cao điểm cuối năm. Việc mức nền giá bán trong năm 2024 tăng khoảng 5 - 10% cùng với giảm chi phí từ các cửa hàng không hiệu quả sẽ giúp cho Thế Giới Di Động, Điện Máy Xanh và FPT Shop tiếp đà tăng trưởng lợi nhuận ròng mạnh mẽ trong Q4/24.

Trong mùa cao điểm cuối năm, ngành bán lẻ trang sức (PNJ) tiếp tục đẩy mạnh thành công mảng bán lẻ, đặc biệt là các sản phẩm có tỷ lệ vàng cao (một dòng sản phẩm có thể thay thế cho vàng nhẫn, vàng miếng) giúp cho doanh thu mảng bán lẻ ước tính tăng 16% so với cùng kỳ, biên lợi nhuận gộp ước tính tăng 2 điểm phần trăm.